資産運用・責任投資の取組み

住友生命は、お客さまに対し、将来にわたって保険金等を確実にお支払いできるよう、安心・確実を旨とする資産運用に取り組んでいます。また、その実践に向けては、持続可能な社会の存在が前提となるため、ESG(環境・社会・ガバナンス)を含む中長期的な持続可能性(サステナビリティ)を考慮した資産運用(責任投資)に取り組んでいます。

安心・確実を旨とする資産運用

生命保険という保険期間が長期にわたる負債の特性に応じ、ALM(Asset Liability Management:資産・負債の総合管理)の観点から、公社債や貸付金などの長期の金利資産を中核的な資産として運用することで、リスクを適切にコントロールしながら、安定的な収益を確保していくことを基本方針としています。さらに、許容されるリスク量の範囲内で株式等のリスクを取った運用を行うことで企業価値の持続的な向上を目指しています。

住友生命グループの資産運用立国実現に向けた取組みについて

取組みの内容についてはこちらのプレスリリースをご参照ください。

住友生命グループの資産運用立国実現に向けた取組みについて(プレスリリース)

また、政府が公表した「資産運用立国実現プラン」の一環として策定された「アセットオーナー・プリンシプル」に関し、当社はアセットオーナー(資産保有者としての機関投資家)としてこれに賛同し、受け入れることを表明しています。

こちらのプレスリリースをご参照ください。

「アセットオーナー・プリンシプル」の受入れについて(プレスリリース)

責任投資の取組み

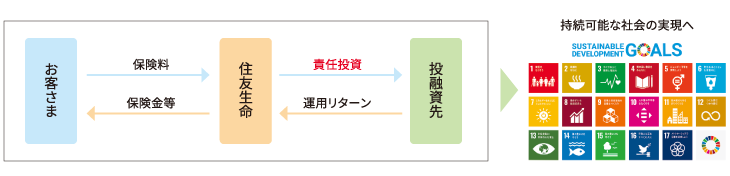

当社は、中長期的に安定した運用収益の確保と、持続可能な社会の実現への貢献を目的として、サステナビリティを考慮した資産運用(責任投資)を推進しています。持続可能な社会の実現への貢献は、当社パーパスに沿った取組みであるとともに、資産運用において中長期的に投資機会の確保と投資リスクの低減に資すると考えます。今後とも責任投資の推進を通じて、社会・環境課題の解決に一層貢献していきます。

責任投資に関する基本方針

責任投資に関する当社の考え方等を示すものです。当社は本方針の下、責任投資を推進しています。

概念図

責任投資の目的

取組内容

責任投資とは、具体的にESG 投融資とスチュワードシップ活動を言います。

| ESG 投融資 | スチュワードシップ活動 |

|---|---|

|

|

ウェルビーイング貢献領域

「住友生命グループVision2030」として示すウェルビーイング貢献領域に、機関投資家の側面からも取り組んでいきます。特に注力する分野は以下のとおりです。これらの分野への投資に取り組むことで、ビジネスパートナーの成長にも資するものと考えています。

| ウェルビーイング貢献領域 | 内容 | 関連SDGs |

|---|---|---|

| 地球環境の改善 |

|

|

| 健康増進への貢献 |

|

|

| 人財の活性化、エンゲージメントの向上 |

|

|

| 充実したくらし・世代を支える |

|

|

責任投資活動報告書

当社の責任投資に関する方針や活動内容については、こちらをご覧ください。

2025年版責任投資活動報告書

2024年版責任投資活動報告書

2023年版責任投資活動報告書

2022年版責任投資活動報告書

2021年版責任投資活動報告書

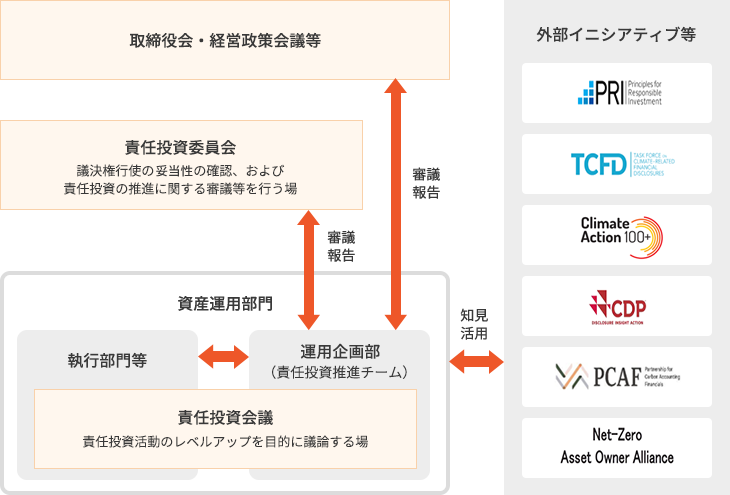

ガバナンス・体制

2021年度より、責任投資体制として、運用企画部の責任投資推進チームを統括とし、

責任投資委員会※1や責任投資会議※2等の枠組みを通じて、適切にPDCA サイクルを回しています。また、PRI による年次評価結果や外部イニシアティブ等の枠組みや知見を活用し、レベルアップに取り組んでいます。

- ※1社外有識者を委員とする会議体であり、従来の「スチュワードシップ活動に関する第三者委員会」を改組しました。

- ※2資産運用部門全体で責任投資活動を議論し、レベルアップを図る会議体として新設しました。

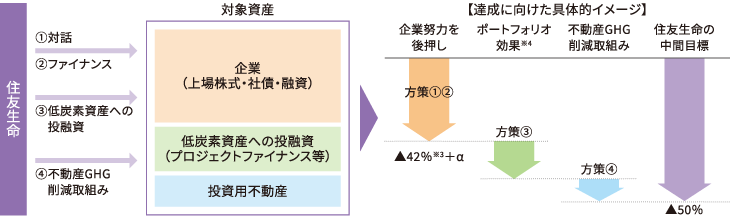

脱炭素社会実現に向けた取組み

資産ポートフォリオにおけるGHG排出量削減に向けては、各方策を通じて目標水準の達成を図っていきます。

- ※3日本政府の努力目標「▲50%(2013年度対比)」を2019年度基準に洗い替えた数値です。

- ※4資産ポートフォリオの改善に伴う効果

| 方策 | 取組み概要 |

|---|---|

| ①対話 |

|

| ②ファイナンス |

|

| ③低炭素資産への投融資 |

|

| ④不動産GHG削減取組み |

|

- ※5脱炭素社会の実現に向けて、長期的な戦略に則り着実なGHG削減の取組みを行う企業に対し、その取組みを支援することを目的としたファイナンス手法です。

ESG投融資の取組み

ESG 投融資とは、財務情報に加え、ESG 要素を含む非財務情報を考慮した投融資行動を指し、当社は①ESG インテグレーション、②ESG テーマ型投融資、③インパクト投資、④ネガティブ・スクリーニングに取り組んでいます。

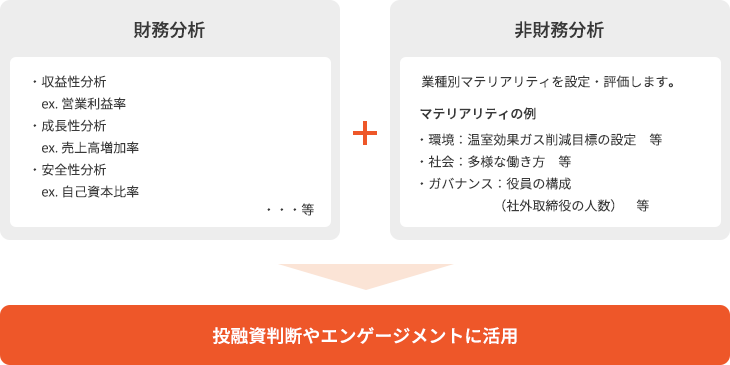

(手法①)

ESG インテグレーション:投融資の意思決定プロセスに、定量的な財務情報に加え、ESG の観点を考慮する手法です。ESG 課題への対応を含む非財務情報は、中長期的に見て投資先の企業価値に影響を及ぼすため、当社は、株式およびクレジット資産(社債・融資)にて業種別マテリアリティ(重要なESG 課題)を設定の上、評価する取組みを行っています。

当社はすべての運用資産を対象にESG インテグレーションを行っています。

【ESG インテグレーションのイメージ】

(手法②)

ESG テーマ型投融資:ESG 課題の解決を目的とした債券等への投融資について、運用収益獲得の観点に加え、SDGs 達成への貢献も考慮のうえ、検討・実行しています。対象資産は、SDGs 債・ローン、再生可能エネルギー案件(プロジェクトファイナンス)、インフラ投資ファンド等です。

2023年度から始まる中期経営計画(3ヵ年)において、ESG テーマ型投融資および気候変動対応ファイナンスの目標値を設定しています。気候変動対応ファイナンスとは、喫緊の課題である気候変動の緩和や適応を目的とする投融資をさします。

特にトランジションファイナンスについては、GHG多排出企業へのファイナンスとなるため、一時的に当社資産ポートフォリオの排出量増加に繋がる可能性がありますが、中長期的には投融資先の排出量削減努力によって減少に資するため、積極的に取り組んでいきます。

| 実行金額目標 | 実績 | |

|---|---|---|

| ESG テーマ型投融資 | 累計:1兆円 (2023-2025年度の3ヵ年) |

累計:1兆850億円 (2023年4月-2025年11月) |

| うち、気候変動対応ファイナンス | 累計:5,000億円 (2023-2025年度の3ヵ年) |

累計:5,062億円 (2023年4月-2025年11月) |

- ※2025年3月にESG テーマ型投融資の目標金額を引き上げています。詳細は、住友生命の2025年3月31日付ニュースリリースを参照ください。

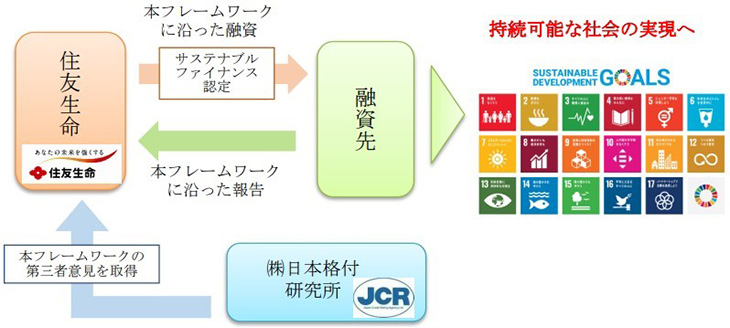

また、2024年3月、さらなるポジティブ・インパクト創出に向け、「スミセイ・サステナブルファイナンス・フレームワーク」を策定・公表しました。本フレームワークは、企業がサステナビリティに関する取組みを推進するうえで必要となる資金需要に、ファイナンス(融資)の観点からお応えするものです。なお、本フレームワークは、国際的なガイドライン等に整合するものであり、第三者意見(日本格付研究所)を取得しています。

【本フレームワークのイメージ】

【本フレームワークの取組内容】

| 該当フレームワーク | 内容 |

|---|---|

| グリーンローン | 環境改善効果が認められるグリーンプロジェクトに資金使途を限定したローン |

| サステナビリティリンクローン | サステナビリティに係る評価指標を設定し、同指標の達成状況に応じて、融資条件が変化する資金使途が変化する資金使途不特定型のローン |

| トランジションローン | 脱炭素社会の実現に向けて、長期的な戦略に則った温室効果ガス削減の取組みを行っている企業・プロジェクトに対して実施するローン。移行戦略および資金使途のトランジション適格性を評価 |

- ※詳細は、下記 URL の第三者意見書を参照ください。

https://www.jcr.co.jp/download/c7e1d620197559125f52591580f0e57e5752d28f570f72e2ee/23d1816.pdf - ※これまでの取り組み実績は、下記を参照ください。

https://www.sumitomolife.co.jp/about/csr/group/pdf/SSFF202512.pdf

(手法③)

インパクト投資:金銭的なリターンと並行し、社会的・環境的インパクトの創出を意図する投資手法です。具体的には、意図があること、財務的リターンを目指すこと、多様なアセットクラスを含むこと、社会的インパクトの計測・管理を行うことが要件です。

事例紹介 株式会社ユカリアへの投資

- 名 称:株式会社ユカリア

- 投資金額:約10億円

- 投資時期:2024年12月

- 株式会社ユカリアへの投資を通じて、運用リターンの獲得に加え、持続可能な医療・介護体制の構築に寄与し、

社会のウェルビーイングに貢献することを目指します。

なお個別上場株式銘柄へのインパクト投資は、住友生命として初の案件となります。

- ※詳細は、住友生命の2024年12月12日付ニュースリリースを参照ください。

事例紹介 慶應イノベーション・イニシアティブが組成するファンドへの投資

- 名 称:KII3号インパクト投資事業有限責任組合

- 投資金額:10億円

- 投資時期:2024年8月

- 医療・健康領域、デジタル・テクノロジー領域を主な投資対象とし、社会的インパクト創出と運用リターンの獲得の両立を目指します。

- ※詳細は、住友生命の2024年8月13日付ニュースリリースを参照ください。

事例紹介 ブラックロックが運用するファンドへの投資

- 名 称:Global Renewable Power Fund Ⅳ

- 投資金額:142億円

- 投資時期:2023年12月

- 財務的リターンに加え、再生可能エネルギー発電による温室効果ガスの排出削減や節水、関連施設の建設・運営に関する雇用の拡大といった社会的インパクトの創出を目指します。

- ※詳細は、住友生命の2023年12月22日付ニュースリリースを参照ください。

(手法④)

ネガティブ・スクリーニング:特定の業種や資金使途等を投資対象外とする手法です。当社は以下の投融資等を禁止しています。

- ※詳細は、責任投資に関する基本方針ー別紙1:社会・環境リスクの高いセクターに対する取組み方針

を参照ください。

を参照ください。

- 児童労働、強制労働、人身取引を引き起こしていることが明らかとなった企業・事業に対する投融資

- 特定の兵器(クラスター弾、生物兵器、化学兵器、対人地雷、核兵器等)を製造する企業・事業への投融資

- 石炭・石油・ガス関連事業※6への投融資

- ※6但し、当社が脱炭素化に向けた移行(トランジション)に資すると判断した案件は除く。

スチュワードシップ活動の取組み

『責任ある機関投資家』の諸原則《日本版スチュワードシップ・コード》の、対話等を通じて投資先企業の企業価値の向上や持続的成長を促すという趣旨の下、当社は積極的にスチュワードシップ活動(対話活動+議決権行使)を行っています。

対話活動について

当社は中長期的な企業価値向上を投資先企業に促すための対話を通じて、認識を共有し課題改善を働きかけています。企業の経営関連・ESG関連の課題や解決策は規模、成長ステージ等により様々であることから、個別の企業分析に基づき、投資家としての問題意識や要望をお伝えし、テーマを深掘りしていくことを対話の基本スタンスとしています。引き続き企業の地球温暖化対策のほか、人権・労働環境問題への取組み、人的資本、生物多様性等を重要なテーマとして対話活動を進めていきます。

【対話の視点】

| テーマ | 主な対話の視点 |

|---|---|

| 経営戦略 事業戦略 |

|

| 資本戦略 株主還元 |

|

| ESG |

<環境・社会面>

<ガバナンス面>

|

議決権行使について

当社では中長期的な企業価値向上の視点から「議決権行使ガイドライン」を定め、対話内容や課題への取組状況等も考慮して、賛否を判断しています。ESGに関する議論等を踏まえ、必要に応じて議決権行使ガイドラインの見直しを実施しています。

スチュワードシップ活動報告

2020年以降はスチュワードシップ活動報告の内容を拡大し、「責任投資活動報告」へ改称しました。

議決権行使基準

議決権行使ガイドラインとその背景となる考え方(2025年9月改正)

議決権行使結果

<2025年>

投資先企業ごと、議案ごとの議決権行使結果(2025年7月~9月)

投資先企業ごと、議案ごとの議決権行使結果(2025年10月~12月)

・2025年7月より議決権行使結果については子議案ベースのみ開示しています。

・特別勘定における国内株式の議決権行使業務については、当社のスチュワードシップ責任を適切に果たすことができることを確認の上、2025年7月総会より三井住友DSアセットマネジメント株式会社へ委託しており、同社が定めた「議決権行使判断基準」に基づいて議決権行使を行っています。

(ご参考)三井住友DSアセットマネジメント株式会社ホームページ「責任投資について」

https://www.smd-am.co.jp/corporate/responsible_investment/

当社の株式保有状況に関するお問合せについて

投資先企業から当社の株式保有状況についてお問い合わせをいただいた場合には、保有状況を説明し、投資先企業との建設的な対話の促進に努めます。なお、株式保有状況の説明は投資先企業のみに限定し、原則として前月末時点の当社保有株数をお伝えいたします。

外部評価(PRI)

PRI 評価結果(2023年度振返り※7)

当社の責任投資に係る取組み(2023年度)について、PRI 評価が判明しました。評価結果の概要は下表のとおりです。本結果を参考にしながら、責任投資のレベルアップを図っていきます。

| 項目 | 概要 | 評価結果 |

|---|---|---|

| ポリシー・ガバナンス・戦略 | 責任投資やスチュワードシップ活動における・ガバナンスおよび戦略等 | ★★★★★ (5つ星) |

| 報告内容の信頼性 | 報告データのレビュー、第三者認証等 | ★★★★★ (5つ星) |

- ※7当社の2023年度の取組みに対する評価が2024年11月に判明しました。

アーカイブ

スチュワードシップ活動報告

2020年以降はスチュワードシップ活動報告の内容を拡大し、「責任投資活動報告」へ改称しました。

「スチュワードシップ活動報告書 2019年度」(2019年7月~2020年6月)

「スチュワードシップ活動(対話・議決権行使)に関する考え方および活動状況報告」(2018年7月~2019年6月)

「スチュワードシップ活動(対話・議決権行使)に関する考え方および活動状況報告」(2017年7月~2018年6月)

議決権行使結果

<2024年>

<2023年>

投資先企業ごと、議案ごとの議決権行使結果(2023年7月~9月)

投資先企業ごと、議案ごとの議決権行使結果(2023年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2024年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2024年4月~6月)

<2022年>

投資先企業ごと、議案ごとの議決権行使結果(2023年4月~6月)

投資先企業ごと、議案ごとの議決権行使結果(2023年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2022年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2022年7月~9月)

<2021年>

投資先企業ごと、議案ごとの議決権行使結果(2022年4月~6月)

投資先企業ごと、議案ごとの議決権行使結果(2022年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2021年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2021年7月~9月)

<2020年>

投資先企業ごと、議案ごとの議決権行使結果(2021年4月~6月)

投資先企業ごと、議案ごとの議決権行使結果(2021年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2020年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2020年7月~9月)

<2019年>

投資先企業ごと、議案ごとの議決権行使結果(2020年4月~6月)

投資先企業ごと、議案ごとの議決権行使結果(2020年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2019年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2019年7月~9月)

<2018年>

投資先企業ごと、議案ごとの議決権行使結果(2019年4月~6月)

投資先企業ごと、議案ごとの議決権行使結果(2019年1月~3月)

投資先企業ごと、議案ごとの議決権行使結果(2018年10月~12月)

投資先企業ごと、議案ごとの議決権行使結果(2018年7月~9月)

<2017年>

投資先企業ごと、議案ごとの議決権行使結果(2017年7月~2018年6月)

<2016年>

PDFファイルをご覧いただくには、アドビシステムズ社が配布しているAdobe Reader(無償)が必要です。